To nie ludzie powinni się bać rządzących. To władza powinna bać się ludzi.

– V, V jak Vendetta

To poddaństwo – wymamrotał Rediger. „Ten wstrząsający ale i prosty pomysł, który nigdy nie był tak stanowczo wyrażony, że szczytem ludzkiego szczęścia jest absolutne poddaństwo.”

– Michel Houellebecq, Uległość

To nie pomyłka, Bitcoinerzy to rewolucjoniści.

Libertarianie kompletnie się mylili. Próbowali zmniejszyć wpływ Państwa poprzez branie udziału w procesie demokratycznym. To była i wciąż jest bezcelowa, syzyfowa praca. Jak tolkienowski Ungoliant, Państwo łaknie ponad wszelką miarę, a jego najbardziej oddani wyborcy należycie nagradzają je głosami, otrzymując za to coraz większe przywileje. Libertarianie są innymi słowy w beznadziejnej sytuacji. Niczym pełzająca galaretowata kreatura w filmie „Blob – zabójca z kosmosu”, Państwo rozrasta się niezależnie od tego tego, co jest w jego stronę rzucone. Branie udziału w procesie demokratycznym wzmacnia je i ugruntowuje Prawidłowy Rytuał Obywatelski jako jedyny słuszny sposób zaangażowania politycznego.

Bitcoinerzy to odrzucają: rozumieją, że jedynym zwycięskim ruchem w polityce jest niebranie w niej udziału.

Zamiast tego wywrócili oni całą planszę do góry nogami i zaczęli dumnie kroczyć wokół niej jak gdyby wygrali. Bitcoinerzy świadomie odrzucili zasady gry i zaczęli pracę nad systemem monetarnym całkowicie poza zasięgiem i kontrolą Państwa, całkowicie bez ograniczeń. Docelowo przewidują oni istnienie systemu, który pozwala na swobodny handel, wolną bankowość opartą na dających się przewidzieć rezerwach (w odróżnieniu od aktualnego niejasnego bałaganu, w którym straty spółek rozkładane są na społeczeństwo i na którym zmuszeni jesteśmy polegać), czyni kontrolę kapitału nieużyteczną, uwalnia oszczędzających od ustanowionej państwowo kradzieży przez inflację, i ostatecznie całkowicie pozbawia Państwo mocy, zmniejszając ich zestaw narzędzi monetarnych.

Propozycja ta, co było do przewidzenia, rozwścieczyła uzależnioną od państwa inteligencję, klasę ekspercką i prasę, która wróciła ze swojej wysokiej pozycji czwartej władzy na drogę marnej tuby ustalonego porządku. Nie ma niespodzianki w tym, że najbardziej histeryczni krytycy w przeważającej mierze korzystają ze swojej bliskości bądź przynależności do wtajemniczonej, biurokratycznej śmietanki w Waszyngtonie lub jej zamorskiego odpowiednika. Nauczyciele akademiccy, beneficjenci nieokiełznanej, gwarantowanej przez państwo bańki pożyczek studenckich; politycy jak i byli politycy, którym raz po raz udaje się przekształcić swoje wpływy polityczne w osobiste bogactwo (ciekawe…); dziennikarze, których obowiązki zostały zredukowane do pokornego przekazywania komunikatów Państwa, w swoim daremnym wysiłku utworzenia fosy przed buntowniczymi startupami medialnymi i Youtuberami z tysiąckrotnie większą publicznością; ekonomiści, zmuszeni do wciskania Keynesowskiej narracji dla grantów i posad.

Po napotkaniu skrzeczącego szamba klasy wyższej, Bitcoinerzy w ich oczach szybko przeistoczyli się z utopijnych majsterkowiczów w opozycjonistów – mimo, że cały ruch był jeszcze w powijakach. Sprawdź w dodatku finansowym uznanej przez Ciebie gazety; niewiele tam będzie poza drwiną i szyderstwem (i okazjonalnym, wymuszonym kiwnięciem uznania). I wszystko to na temat klasy aktywów, której wartość wzrosła od 0 do 200 miliardów dolarów w ciągu jednej dekady, bez wsparcia funduszy wysokiego ryzyka, bez wejścia na giełdę, bez osobowości prawnej, z nieobecnym twórcą i całkowicie otwartą grupą opiekunów. W USA rząd uznał za stosowne skazanie Rossa Ulbrichta na dwukrotne dożywocie plus 40 lat, bez możliwości zwolnienia warunkowego, za przestępstwo stworzenia wolnego rynku denominowanego w bitcoinie. Chiny zakazały formalnej wymiany bitcoinów; Indie zastanawiają się nad stworzeniem ustawy, która zakazywałaby nawet samego ich posiadania.

My nie jesteśmy w przededniu wojny; my w niej uczestniczymy. Oczywiście ta wojna niezbyt przypomina barbarzyńskie igraszki z przeszłości. Ale jest tak już od dłuższego czasu. Minęły dni, kiedy to mężczyźni szlachetnie ustawiali się naprzeciw i strzelali do siebie aż do momentu, gdy jedna ze stron wyczerpała swoje limity kadrowe. Nie wyczołgujemy się już z okopów na sygnał gwizdka i w rytm melodii karabinów maszynowych. Otwarta wojna jest przeżytkiem. Zamiast tego, współczesny konflikt składa się z mieszanki powstań, improwizowanych ładunków wybuchowych, sankcji, beznamiętnych ataków dronami jak i ataków na infrastrukturę strategiczną jak to było w przypadku wirusa Stuxnet. Odkąd wojna konwencjonalna przeszła na grunt cyfrowy, dlaczego również rebelia nie miałaby tego zrobić?

I to rzeczywiście jest rebelia, nie łudźmy się. Kryptowaluta, pomimo najszczerszych protestów jej pewnych tchórzliwych zwolenników, wciąż pozostaje jawnie niezależna i ostatecznie wroga wobec Państwa. Nie da się jej uregulować, uchwycić ani zmusić do uległości. Silk Road nie było aberracją czy historyczną anegdotą, na wspomnienie której powinniśmy nerwowo chichotać. Było to fundamentalną demonstracją wyższego przeznaczenia bitcoina i całkowitego zobojętnienia wobec łańcuchów pętających system finansowy. Obecne Państwo, w swojej opasłej i zachłannej formie, pragnie nie tylko Twojej cielesnej uległości, ale żąda również niekończącego się potoku metadanych i analiz. Twoje środki finansowe nie są Twoje; są kontrolowane i wymagają zatwierdzenia na każdym kroku. Jeżeli działasz nawet w najmniejszym stopniu poza głównym nurtem, ryzykujesz konfiskatę środków bez możliwości odwołania się. Te opancerzone transportery same się nie opłacą.

Kryptowaluta atakuje Państwo

Tak samo jak szesnastowieczni Protestanci zaczęli kwestionować oficjalną doktrynę o odpustach i zakres władzy Papieża, tak samo obszarpana grupa nerdów i maniaków szyfrowania zaczęła się zastanawiać: czy inflacja rzeczywiście jest konieczna? Czy w gospodarce wolnorynkowej bank centralny powinien rzeczywiście mieć prawo do dowolnego ustanawiania ceny pieniądza? Czy Państwo rzeczywiście powinno mieć pełną swobodę działania i kontrolę czyichś oszczędności i wydatków? Czy oszczędzający rzeczywiście powinni być zmuszeni zaufać bankom (i w konsekwencji podatnikom), że wypłacą i będą honorować ich oszczędności? Co tak naprawdę znaczy wpis w bazie danych banku?

Autentyczne kryptowaluty — czyli de facto alternatywne systemy monetarne — są zagrożeniem dla Państwa i jego popleczników. Bitcoin jest całkowicie bluźnierczy, aż do tego stopnia, że nie wymaga to nawet refleksji. Kwestionuje on najcenniejszy przywilej Państwa: jego zdolność do finansowania się poprzez inflację i rentę emisyjną.

Kryptowaluty, na razie głównie bitcoin, zaczęły wpływać na politykę banków centralnych. Nie wyolbrzymiam, gdy akcentuje jego geopolityczne znaczenie. Połącz wolny rynek dla pieniądza z możliwościami dystrybucyjnymi internetu, a otrzymasz bardzo toksyczny gulasz. Zastanówmy się teraz nad tym w jaki sposób bitcoin zaczał wpływać na Państwo.

Po pierwsze, jak zauważyła Gina Pieters (2016), istnienie płynnych rynków bitcoina stanowi znaczące zagrożenie dla krajów, które polegają na kontroli kapitału w celu utrzymania regulowanego kursu walutowego.

Bitcoin stwarza problem dla krajów takich jak Argentyna; pozwala łatwiej omijać kontrolę kapitału. Jak zaprezentowali to Pieters i Vivanco (2016), rządowe próby uregulowania globalnie dostępnych rynków bitcoina są z reguły niepowodzeniem i jak pokazała to Pieters (2016) na wykresie czwartym, kurs wymiany bitcoina jest odzwierciedleniem rynku, nie oficjalnego kursu wymiany. Gdy przepływy pieniężne w bitcoinie staną się wystarczająco duże, wszystkie kraje, domyślnie, będą miały niekontrolowane międzynarodowe rynki kapitałowe.

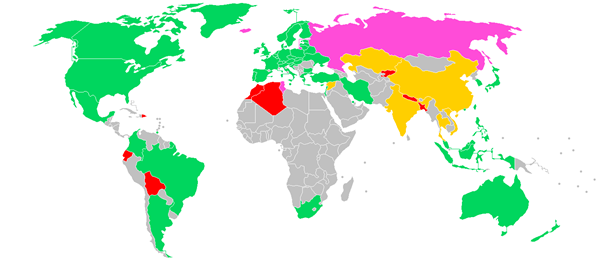

To nie jest nieistotne; spory odsetek światowej populacji żyje w reżimach kontroli kapitałowej, włączając w to mieszkańców Brazylii, Rosji, Indonezji, Tajwanu, Chin i Argentyny. Kluczowy element z zestawu narzędzi monetarnych Państwa jest właśnie podmywany.

Ponieważ jest on wysoce płynny i handluje się nim na całym świecie, praktycznym skutkiem bitcoina jest rzucenie światła na manipulację kursów wymian, jak omówione jest to w innym artykule Dr Pieters. Transakcje w bitcoinie mogą być użyte w celu wyprowadzenia szacunków ERPT „wartości rynkowej” lokalnych walut, nawet jeśli rząd publikuje fałszywe kursy wymian. Bitcoin szybko zaczyna dorastać do roli uniwersalnego medium porównawczego. Jeden przykład: publikowanie informacji na temat wartości rynkowej boliwara jest w Wenezueli nielegalne, ponieważ w interesie władzy leży utrzymywanie ścisłej kontroli narracji wokół własnej waluty. Najpopularniejsza w Wenezueli strona internetowa śledząca kursy walutowe, DolarToday (prowadzona z Miami), używa transakcji z LocalBitcoins w celu wyprowadzenia domniemanej wartości rynkowej w parze USD-Bolivar Soberano.

Nie jest zaskoczeniem, że najbardziej dynamiczne rynki P2P bitcoina mają skłonność do istnienia w Państwach z kontrolą kapitału, wysoce inflacyjną niezależną walutą, lub z nieprzewidywalnymi rządami. Ta analiza autorstwa Matta Ahlborga, ponownie bazując na transakcjach z LocalBitcoins, pokazuje, że bitcoin jest najczęściej sprzedawany i kupowany (per capita) w krajach takich jak Rosja, Wenezuela, Kolumbia, Nigeria, Kenia i Peru. Mówi się, że rywalizacja walutowa to jak wyścig z niedźwiedziem; musisz jedynie wyprzedzić swojego najwolniejszego kolegę. Dolar prawdopodobnie nie jest zagrożony przez istnienie Bitcoina, ale kilkadziesiąt najbardziej inflacyjnych światowych walut już tak.

Jak napisał Hasu, bitcoin zapewnia stabilny system praw własności bez potrzeby polegania na Państwie (i domniemanych zagrożeń przemocą, które leżą u podstaw). To w większości jest bez znaczenia na Zachodzie, gdzie prawa własności są zasadniczo respektowane; ale gdzie indziej jest to kwestią życia i śmierci. Nie jest więc to byle ironią, że najbardziej zagorzali krytycy kryptowalut są przeważnie tymi osobami, które nigdy nie miały powodów, aby nie ufać rządowi, powierzając mu swoje oszczędności. Reakcja ludzi na temat bitcoina to szybolet; pokazuje to, czy osoba jest świadoma bezwzględnych skutków inflacji i zawodnego systemu bankowego. Najgłośniejsi przeciwnicy bitcoina zwyczajnie pokazują swoją ignorancję i anglocentryzm.

W rzeczy samej, nowe wyniki z badań oceniających kryzysy walutowe w Turcji i Argentynie potwierdzają, że kryptowaluty znalazły swoje zastosowanie poza światem rozwiniętym.

Na pierwszy rzut oka, wizja Satoshiego Nakamoto nie sprawdziła się, z wyjątkiem przypadku, w którym zostałaby stworzona nowa opcja, której większość zdecydowałaby się nie wybierać. Jednak kiedy bada się kraje rozwijające się, sprawa wygląda trochę inaczej. […] [Turcja i Argentyna] są pierwszymi kryzysami walutowymi od powstania bitcoina zatem oferują one możliwość zbadania wpływu, jaki alternatywne waluty cyfrowe mają na niestabilne waluty państwowe. Wyciągając wnioski, może to wskazywać, że wizja Nakamoto zmaterializowała się. Mimo, że prywatne waluty cyfrowe nie zajęły miejsca dolara, samo ich istnienie może mieć kontrfaktyczny wpływ poprzez kontrolę zarówno polityki fiskalnej jak i regulacyjnej.

W szczególności, autorzy stwierdzają, co do pewnego stopnia nie jest niespodzianką, że „obywatele zyskują dzięki istnieniu prywatnych walut cyfrowych”, a konkretnie poprzez nowe możliwości dywersyfikacji, które „generują zyski w postaci dobrobytu obywateli”.

Co najważniejsze, autorzy również stwierdzają, że

Istnienie prywatnych walut cyfrowych dyscyplinuje politykę monetarną poprzez stworzenie alternatywy do lokalnej waluty fiducjarnej. Ta dyscyplina polityki monetarnej obniża inflację i skutkuje wyższymi zyskami z inwestycji co w efekcie zachęca do zwiększenia inwestycji lokalnych.

Jak mówi elementarz ekonomii, zburzenie monopolu (rządy są de facto lokalnymi monopolistami na rynku pieniężnym) poprzez wprowadzenie konkurentów powinno uczynić rynek bardziej sprawiedliwym dla konsumentów. Nie mając żadnej alternatywy, obywatele byli wcześniej zmuszeni do oszczędzania w walucie lokalnej i tolerowania inflacji. Teraz gdy istnieje skuteczna droga ucieczki, obywatele mają możliwość wyjścia z lokalnego reżimu monetarnego, ze znacznym uszczerbkiem po stronie banku centralnego (sprzedaż lokalnej waluty zwiększa szybkość obiegu i pogarsza inflację). Zatem samo istnienie bitcoina wpaja dyscyplinę monetarną bankom centralnym, które w przeciwnym wypadku mogłyby podążać drogą zgubnej dewaluacji pieniądza.

Nie dla ludzi o słabym sercu

Poprzez niezwykle wysoką stawkę, zrewolucjonizowanie systemu monetarnego jest niezwykle nieprzyjemnym zadaniem. Potrzeba irracjonalnej gorliwości i niewzruszonego oddania do stworzenia silnej wizji przyszłości. Biorąc pod uwagę ogrom tego zadania i egzystencjalne zagrożenie jakie stanowi ono dla Państwa, tylko ci najbardziej oddani mogą się tego podjąć. Wielkim grzechem altcoinerów (posiadaczy innych kryptowalut niż bitcoin; przyp. tłumacza) nie jest to, że poparli niewłaściwego konia, tylko że poparli go, nie pokładając w nim wystarczającej wiary. Sprzedali oni marzenie, w które nie do końca wierzyli.

Jak wielu kryptowalutowych przedsiębiorców powiedziałoby Ci kompletnie szczerze, że budują system mający przetrwać dekady i że stawi on czoła Państwu? Jak wielu ochoczo poszłoby do więzienia za swoje przekonania? Podejrzewam, że bardzo niewielu.

Mdły ton na samej górze przecieka przez całą piramidę organizacyjną. Stąd rozróżnienie pomiędzy „społecznościami” posiadaczy na minusie, którzy napędzają się wzajemnie do kupowania spadków, podczas gdy ich kryptowaluty krwawią, a odpornymi społecznościami, które akceptują niepewność i niezmiennie wciąż wierzą. Powierzchownie, bitcoin i jego oparte na łańcuchach bloków klony są podobne. Główną czynnikiem ich rozróżniającym jest dusza. To nie tak, że inne łańcuchy są niemoralne, albo opowiedziały się za zestawem gorszych wartości. One są po prostu całkowicie nihilistyczne. Postęp i kosmetyczna innowacja jest ceniona bardziej niż budowanie trwałych, nie-Państwowych instytucji.

Na pewno, motyw zysku przyciąga do bitcoina wiele osób. Jednak też coś o wiele głębszego i bardziej pierwotnego również napędza bitcoina – możliwość zbudowania równorzędnego, niezawodnego systemu finansowego, który jest otwarty i niezależny od rządów czy nieodpowiedzialnych korporacji. Oczywiście ten motyw nie jest jedynym napędzającym bitcoinerów. Ale to bitcoin niezaprzeczalnie poczynił największy postęp ku separacji pieniądza od Państwa i to bitcoin przyjął do tej pory największy ciężar ataków politycznych. Żaden inny projekt nie był wystawiony na tak wielką medialną histerię i tak wiele blokad już na samym początku.

Nie jest to prawdą dla domniemanych alternatyw. Dla twórców wzrastających kryptowalut sukcesem jest wyjście z rynku. Przedsprzedaż; marża; sprzedaż inwestorom detalicznym. Pokusa stworzenia nowego łańcucha bloków była prosta; pieniądze mają największy rynek docelowy całkowity (TAM) ze wszystkich istniejących produktów, a wejście w posiadanie nawet ułamka całości poprzez emisję nowej waluty i zostawienie sobie jej części obiecywało niemal Krassusowskie bogactwo. Ale bogactwo nie inspiruje, szczególnie jeśli zostało zdobyte kosztem przyszłych nawróconych. Zrzut przedsprzedaży nie jest żadnym sposobem na zjednanie sobie dogmatycznego, nieśmiertelnego wsparcia milionów ochoczych żołnierzy.

Jak mówi Taleb: nie mów mi co myślisz, pokaż mi swoje portfolio. Jakie jest lepsze studium przypadku niż Block One, twórca kryptowaluty EOS, domniemanego Blockchaina 2.0, które wyprzedało swoje zasoby finansowe, aby kupić 140 tysięcy bitcoinów do swojego skarbca?

Jedyne istotne pytania

Po dziesięciu latach eksperymentów, złego przydzielania kapitału, pychy, dostaliśmy wartościową nauczkę o gromadzeniu wartości. Naukowcy i inżynierowie pomylili rewolucję monetarną i polityczną z rewolucją technologiczną. Ich eksperymenty przesiąknięte były natarczywym preskryptywizmem:

„Gdybyśmy tylko mogli stworzyć skuteczniejszą bądź wydajniejszą strukturę bazy danych albo algorytm dający odporność na ataki typu sybil, rozwiązalibyśmy problem i stworzylibyśmy ostateczną, zwycięską kryptowalutę.” Ten sposób myślenia, o dziwo, jest przeważający również i dziś. Ale jest on całkowicie wadliwy. W pierwszej kolejności mamy do czynienia z eksperymentami politycznymi i społecznymi. Najważniejszymi czynnikami w utworzeniu od zera całkowicie nowego systemu monetarnego nie są szczegóły implementacji technicznej, ale raczej dostarczenie przekonujących odpowiedzi na takie pytania jak:

Co daje Ci prawo do stworzenia nowej waluty i posiadania dysproporcjonalnego wpływu na jej los?

Dlaczego wybierasz odrzucenie wszystkich istniejących alternatyw i proponujesz zastąpienie ich swoją własną?

Skąd pochodzi Twój autorytet?

Jak ochronisz uczciwość i równość szans w rozkładzie tej nowej waluty?

Jak zapewnisz, że system będzie wolny od korupcji, jeśli nawet Rezerwa Federalna USA jest podatna na wpływy polityczne?

Bitcoin niesie ze sobą odpowiedzi na te wszystkie pytania. Jego naśladowcy już nie. Nie tylko nie mają oni rozsądnych odpowiedzi, ich twórcy nie są nawet świadomi, że są to właściwe pytania wymagające rozpatrzenia.

Powyżej: lista wszystkich tokenów użytkowych, które zrealizowały swój określony cel i są w praktycznym użyciu

Wiemy teraz, że tokeny użytkowe są jak chimery. Nie potrzeba było geniusza, aby to zauważyć, ale empiryczna rzeczywistość zadomowiła się teraz na dobre. Świat tokenów użytkowych jest analogiczny do takiego, w którym frykcyjna transakcja na rynku Forex jest wymagana nie do podróży międzystanowej, jak ma to miejsce obecnie, ale od jednego sklepu do drugiego. Tokeny użytkowe przedstawiają okropny regres i jest teraz lepiej, gdy zostały one odrzucone. Jedyne kryptowaluty warte tworzenia to te, które mają na celu bycie pieniądzem; a to wiąże się jednoznacznie walką z Państwem.

Jednak do takiej batalii potrzeba dziesiątek bądź setek milionów śmiałków dzielących stabilny zestaw wartości i skłonnych do wniesienia kapitału w celu ich wsparcia. Mądrzy kryptograficzni maniacy jak i majstrowanie przy nowych algorytmach odpornych na problem bizantyjskich generałów nie są w stanie zainspirować ani zaskarbić sobie oddania. Musi istnieć jakiś kluczowy zestaw wartości, które będą poważane bardziej niż jakiekolwiek inne. Większość monetarnych pluralistów w sektorze usprawiedliwia swoje podejście uciekając się do oklepanych banałów jak bycie „pro-innowacyjnym”. Jest to niespójne; jeżeli odrzucają oni rządzącego bitcoina i agitują za jakimś alternatywnym projektem, to oni również będą musieli zmierzyć się z zarzutami od krypto-postępowców po ich lewej stronie.

„Dlaczego mamy zadowolić się łańcuchem bloków 2.0 X? Dlaczego nie P, Q czy R?” To bardzo interesujące pytanie. Bez głęboko zakorzenionych wspólnych wartości jasno urzeczywistnionych przez tylko i wyłącznie dany projekt, nie ma żadnej obrony dla alternatywnego łańcucha bloków krypto-postępowców, poza utopionymi kosztami. Z konieczności, ci progresywni stają się rewolucjonistami.

To wartości wyróżniają bitcoina

Zatem jakimi wartości są drogie bitcoinerom? „Bitcoinizm” to wschodząca polityczna i gospodarcza filozofia łącząca odmiany austriackiej szkoły ekonomii, libertarianizmu, uznanie mocnego prawa własności, kontraktarianizmu i filozofii ludzkiej samodzielności. Niektórzy libertarianie odskoczą od teorii umowy społecznej, rozumiejąc ją jako przymusową (ponieważ nikomu z nas faktycznie nie daje się kontraktu do podpisania przy porodzie bądź po osiągnięciu dojrzałości). Nie ma tego w przypadku bitcoina. Nikogo nie wrzuca się do tego systemu domyślnie: oferuje raczej wyraźny kontrakt dla przyszłych użytkowników. Masz prawo ale nie obowiązek, aby uczestniczyć w najbardziej przejrzystym, możliwym do skontrolowania, nie-dewaluowalnym i bardzo dobrze zdefiniowanym systemie jaki widział nasz świat.

W skład wartości, które uznałbym za kluczowe dla bitcoina wchodziłyby niskie koszty weryfikacji (więc ktokolwiek może wziąć udział), możliwość pełnej kontroli (więc brak nieprzewidzianej inflacji), sprawiedliwość emisji (każdy, niezależnie od swojego statusu zapłacił za bitcoina „pełną cenę rynkową”, czy to na giełdzie czy w wyniku kopania), kompatybilność wsteczną (soft forki preferowane od hard forków) i oczywiście otwarty zestaw weryfikatorów, w celu zapobiegnięcia zmowom, które nieuchronnie prowadziłyby do cenzury. Zadaj to pytanie swojej ulubionej alternatywie bitcoina. Jakimi wartościami kieruje się ten projekt? Jeżeli istnieją, zauważysz, że są one słabo wyeksponowane; innowacyjność jest przedkładana nad konsekwentność.

Dlatego bitcoinerzy znacząco kontrastują z oportunistami, którzy sukces rozumieją jako finansowe wyjście ze swoich projektów tokenów. Dla bitcoinerów, sukces składa się z dni, w których takie wyjście nie jest potrzebne. Ich, co prawda, eschatologiczna filozofia przewiduje czas, w którym będą w stanie brać udział w gospodarce opartej na zamkniętym obiegu bitcoina, wolni od perypetii istniejącego systemu finansowego. Nie marzą oni o ucieczce finansowej, przynajmniej w stylu funduszy venture capital. Zamiast tego pragną oni systemu zbudowanego na standardzie monetarnym, który losowo nie dewaluuje oszczędności, ponieważ pieniężna dowolność w jakiejkolwiek postaci kompletnie nie istnieje.

I biorą na poważnie zachowanie tych fundamentalnych cech. Predefiniowany rozkład podaży musi nie tylko być utrzymany, ale jest on tak kompletnie kardynalny dla protokołu i systemu praw własności, że wprowadzenie do niego zmian spowodowałoby, że stary system przestałby istnieć. Ograniczona podaż nie jest właściwością bitcoina; ograniczona podaż to bitcoin. Jest to ontologicznie kluczowe, tak samo jak zgoda rządzonych jest niezbywalnym składnikiem Konstytucji Stanów Zjednoczonych. Oczywiście, mógłbyś obalić rząd i wprowadzić na ich miejsce rząd autokratyczny, identyczny z nazwy, ale nie byłby on oryginałem. Jego istota, polegająca na podstawowych wartościach, zmieniłaby się. Ideały nie są warunkowe. Nie są byle szczegółami implementacji. Wartości są systemem; system zakodowuje wartości.

I czy jest lepszy wzór do naśladowania niż sam Satoshi? Satoshi jest największym ofiarnym bohaterem – spędził wieki budując bitcoina od podstaw, opublikował kod, prowadził projekt przez jakiś czas, a potem odszedł, na stałe. Bitcoiny, które wydobył – z konieczności, aby wspierać sieć, kiedy jeszcze nikt tego nie robił – zostały nietknięte. Nazwanie tego wysiłkiem prometejskim jest niemal bolesne w swojej stosowności. Satoshi brawurowo ukradł najcenniejszą własność Państwa – jego prawo do nieograniczonej kreacji pieniądza – i oddał ją ludziom w najczystszy możliwy sposób.

I co z Państwem? Jeżeli zagrożenie jest tak poważne, dlaczego nie interweniuje? Co jest frustrujące, bitcoinerzy mają odpowiedź na wszystko.

Rzeczywistość jest taka, że zakaz nie zatrzymałby bitcoina, chyba że wierzysz, że coraz bardziej idąca w stronę chaosu i anarchistycznego bagna międzynarodowa społeczność zjednoczyłaby się, aby rozprawić się z tym problemem. Wyobraź sobie! Korea Północna, Iran, Stany Zjednoczone, Chiny, Rosja i Arabia Saudyjska zjednoczone we wspólnej sprawie. I ten argument uznawany jest przez wielu krytyków bitcoina za jeden z najlepszych.

I tak źle, i tak niedobrze

Powiedzmy, że duże kraje zmówiły się i zakazały bitcoina. To jedynie sprawiłoby, że zszedłby on do podziemia. Jednak nie byłoby to wystarczające, aby go zniszczyć. Przyjrzyjmy się sytuacji innego szeroko zakazywanego towaru, do którego stworzenia potrzeba znaczącej ilości energii, który produkowany jest przez zbieraninę podmiotów przemysłowych jak i nieoficjalnych, głównie rozpowszechnionego na czarnym rynku, z którego korzystają miliony. Oczywiście mówię tu o marihuanie, którą prawdopodobnie mógłbyś kupić od pobliskiego dilera – legalnie bądź nie – w czasie poniżej 30 minut. Wierzenie, że taki zakaz osłabiłby bitcoina jest komiczne. Jedynie wzmocniłoby to dosłowną raison d’être (z fr. rację bytu): ochronę przed grymasami kapryśnego Państwa. Państwo tak ewidentnie zagrożone przez produkt finansowy pokazałoby się światu jako paranoiczne i władcze, bardzo jasno wyraźnie ukazując swój pasożytniczy charakter.

Paradoksalnie, najlepszą odpowiedzią Państwa na bitcoina i inspirowane nim waluty prywatne jest spełnienie żądań techno-Austriaków i reformy samej w sobie. To wiązałoby się z końcem dewaluacji lokalnej waluty, końcem luźnej, pogłębiającej nierówności polityki monetarnej, zaprzestaniem zakłócania cykli gospodarczych (co najzwyczajniej po prostu sprawia, że są one bardziej dotkliwe), końcem bezczelnych prób ustalania wartości pieniądza w czasie i końcem używania instytucji finansowych jako broni wojennej.

Spełnienie się któregokolwiek z powyższych w najbliższym czasie wydaje się niezwykle mało prawdopodobne. Neo-keynesowska teoria du jour jest uroczo akceleracjonistycznym okropieństwem zwanym „Nowoczesną Teorią Monetarną”, według której Państwo, przy użyciu własnej waluty, może rzekomo kupować nieograniczone ilości jakichkolwiek dóbr dostępnych na sprzedaż, nie zważając na konsekwencje. Aktualnie znajdujemy się w momencie, w którym politycy reprezentujący socjalizm graniczący z kolektywizmem, do których wzdychają coraz większe rzesze podporządkowanych wyborców, są wynoszeni na piedestał. Bernie; Elizabeth Warren; Ocasio Cortez; Jeremy Corbyn. W przypadku krajów rozwijających się, w Argentynie mamy ponownie przejmujący kontrolę kirchneryzm, przez który wartość aktywów finansowych zmierza do 0, podczas gdy kolektywizm się umacnia. U zasadniczo bardziej wolnorynkowego sąsiada Argentyny, w Chile, dwóch bezwstydnie komunistycznych prawodawców ustala porządek. Wenezuela – no cóż, Wenezuela. W Wielkiej Brytanii Partia Pracy przyjęła zadziwiającą politykę dotyczącą konfiskaty, nawołująca do nieliberalnych środków jak masowe przymusowe sprzedaże. I światowa stolica wolnego rynku, Hong Kong, jest dosłownie atakowany przez swojego morderczego i autokratycznego okupanta.

Wystarczy powiedzieć, że wolny rynek i silne prawa własności – fundamenty działających gospodarek kapitalistycznych – są pod ostrzałem. I małe są szanse, że trend się odwróci. Coraz bardziej bezsilny globalny margines społeczny domaga się interwencji i będzie w stanie tolerować znaczne zubożenie, jeżeli będzie to znaczyło zmniejszenie nierówności społecznych.

A nasze instytucje monetarne porzuciły jakiekolwiek pozory rozsądku. Nasze aktualne położenie prezentuje nam rozrywkowe, ale jakże wstrząsające widowisko, gdy to Prezydent Stanów Zjednoczonych otwarcie wojuje z przewodniczącym Rezerwy Federalnej na temat ceny pieniądza. Stawka tej gry: wyciśnięcie chociaż trochę większej ilości soku z naszej całkowicie finansowanej gospodarki do czasu kolejnych wyborów. Tylko to wystarczyło, aby pochwycić rzekomo apolityczną Rezerwę Federalną. Fundusze hedgingowe, w swoim zapierającym dech w piersiach pokazie bezużytecznej sztucznej inteligencji, wydają teraz miliony dolarów na algorytmy uczenia maszynowego, które będą przewidywać stopy procentowe z ruchu brwi naszych monetarnych kapłanów, podczas gdy oni wróżą z kurzych flaków. Dobrze wydane pieniądze.

Do twojej dyspozycji: wiecznie dostępna machina finansowa

Ujemne stopy procentowe są aktualnie przyjętą normą praktycznie przez wszystkie banki centralne w krajach rozwiniętych. Międzynarodowy Fundusz Walutowy otwarcie spekuluje na temat tego jak narzucić jeszcze bardziej ujemne stopy procentowe, w tym wymuszoną deprecjację żywej gotówki. Niezależnie od tego czy według Ciebie osoby oszczędzające w bankach mają boskie prawo do dodatniej stopy zwrotu, z pewnością najeżą się, jeżeli zaproponujesz im konfiskatę ich środków. Jeżeli dowolnie ujemne stopy zwrotu są dopuszczalne w celu osiągnięcia rezultatów polityki, w którym momencie banki centralne zrobią przerwę i dadzą oszczędzającym chwilę wytchnienia? Będąc już na nieograniczonym terytorium, wydaje się mało prawdopodobnym, że jakiekolwiek umiar ziści się w tym podejściu do polityki monetarnej w stylu „cel uświęca środki” .

Oszczędzający być może nie spanikują przy ujemnym jednym procencie, argumentując, że bank, mimo wszystko, wykonuje użyteczną usługę. Być może zaczną narzekać na poziomie -3% i zastanawiać się, czy ich monetarni władcy faktycznie nad wszystkim panują. Przy -5% zaczną pakować się w złoto i zastanawiać się czym jest ten „bitcoin”.

Ponieważ wiele osób nie docenia siły tego systemu, podsumujmy pierwszą dekadę bitcoina:

Łącznie równowartość jednego miliarda dolarów została uiszczona w opłatach transakcyjnych.

Górnicy łącznie otrzymali nagrodę w wysokości równowartości 14 miliardów dolarów w zamian za swoje usługi zabezpieczania sieci.

Średnia podstawa kosztów wszystkich posiadaczy bitcoina to równowartość około 100 miliardów dolarów.

Wartość rynkowa wszystkich pozostających w obiegu bitcoinów wynosi około 190 miliardów dolarów.

Sieć uregulowała transakcje o równowartości około 2 bilionów dolarów.

Sieć bitcoina zapisuje aktualnie 80 exahashy na sekundę (to 8*10¹⁹ hashy). Hashe kosztują około 19,8 miliona dolarów dziennie przy posiadaniu wysoce wyspecjalizowanego sprzętu.

Możesz wyśmiewać bitcoina, nie ma sprawy. Bitcoin będzie dla Ciebie dostępny, kiedy będziesz go potrzebować. Możesz nie potrzebować go teraz i być może nie będziesz go potrzebować nigdy. Ale podczas gdy pogrążamy się w coraz bardziej despotycznym, autorytarnym i chaotycznym świecie, być może poczujesz się lepiej, wiedząc, że najbardziej wiarygodny system ochrony majątku w historii czeka na Ciebie cierpliwie.

Do tego czasu będzie on działał jak gdyby nigdy nic.

Tłumaczył: Mateusz Majewski

Oryginał tekstu pod adresem: https://medium.com/@nic__carter/a-most-peaceful-revolution-8b63b64c203e